Блог им. Ivan777 |Мой Портфель. Продолжаю покупать, кэш почти иссяк

- 06 сентября 2024, 17:55

- |

На этой неделе совершал достаточно много сделок, поэтому сегодня покажу, как изменились доли акций в моём портфеле, сколько кэша осталось и за кем слежу.

Сразу скажу, что новых имён в портфеле не появилось, только докупал интересные мне бумаги, которые уже были в портфеле. Увеличил долю в НЛМК, недавно разбирали их отчёт и там всё хорошо, а акцию явно перепродали, поэтому решил докупить. Ну и плюс форвардная дивидендная доходность уже выше, чем по депозитам. Итого доля в портфеле акций увеличилась с 7% до 8,8%.

Ещё добавил в позицию по Ленте, зараза совсем не корректируется. Поэтому добрал ещё чисто по тех анализу, от нижней границы боковика и 200-дневной скользящей средней). Фундаментально отчёт разбирал здесь.

Доля в портфеле акций увеличилась до 9,8%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 15 )

Блог им. Ivan777 |МАТЬ и ДИТЯ разбор отчёта. Вообще не падают..(

- 05 сентября 2024, 14:05

- |

Сегодня посмотрим отчёт компании Мать и Дитя, точнее после переезда в родную гавань, правильнее её называть МКПАО МД Медикал Груп.

Начнём с результатов основных операционных сегментов. Напомню, ключевыми сегментами для компании остаются стационарное и амбулаторное обслуживание в сфере женского и детского здоровья. Количество принятых родов выросло на 20% и сопровождалось увеличением среднего чека на 22% в Москве и на 13% в регионах.

Количество амбулаторных посещений увеличилось на 19%, при росте среднего чека на 9%.

( Читать дальше )

Блог им. Ivan777 |НОВАБЕВ (БЕЛУГА) отчёт. Не то, что сейчас хочется покупать

- 31 августа 2024, 16:15

- |

Сегодня ещё посмотрим отчёт компании Новабев, или как всем привычней Белуга, и решим надо ли покупать после 85% краха.)

Для начала напомню, что в четверг всем держателям обычных акций были начислены семь новых акций, которые пока что не будут торговаться до конца этого года. Размытия капитала при этом нет, просто вот такой необычный сплит. При этом, для новых акций возникает налог на материальную выгоду, для расчёта будет браться цена 210 руб.

Идём далее к результатам Группы, собственная сеть алкомаркетов ВинЛаб продолжает расширяться и насчитывает уже 1810 магазинов.

По отгрузкам стагнация, но в этом плане ударным всегда является второе полугодие, новогодние праздники делают выручку. Трафик при этом вырос на 11%.

( Читать дальше )

Блог им. Ivan777 |Т-БАНК разбор отчёта. Уже не так дорого, но что будет после интеграции..

- 22 августа 2024, 15:01

- |

Вышел долгожданный отчёт ТКС Холдинг за II квартал. Посмотрим, что у банка с эффективностью при текущей ставке в 18%, какое решение было принято по дивидендной политике и чего ждать от интеграции с Росбанком.

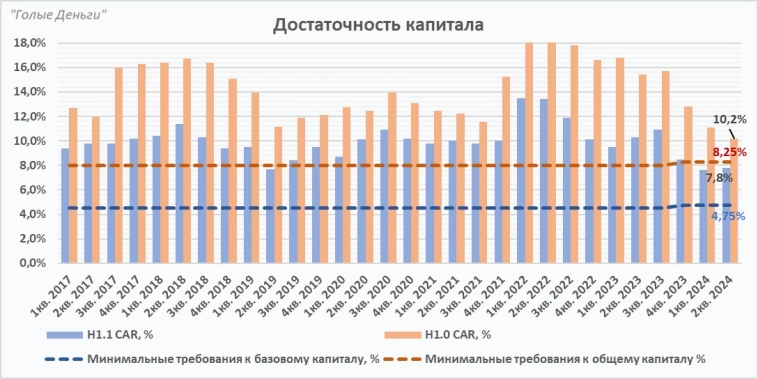

Начну сегодня нестандартно, с показателей достаточности капитала, потому что, «тут есть вопросы», как говорится. Норматив достаточности капитала H1.0 снизился до 10,2%. Это ниже среднего значения по российскому банковскому сектору, которое ЦБ оценивает в 12% и всего на пару процентов выше минимальных требований к общему капиталу. Т-банк единственный системно значимый банк, чей норматив достаточности капитала упал с октября прошлого года. Это можно объяснить тем, что в кредитном портфеле Т-банка нет ипотечного кредитования, а ~70% приходится на необеспеченные розничные кредиты, по которым применяются повышенные макронадбавки ЦБ (с сентября 2023).

Второй момент, это выросший на 23% чистый кредитный портфель, по сравнению с декабрём 2023. С одной стороны, это отлично, но…

( Читать дальше )

Блог им. Ivan777 |Мысли вслух: Портфель август

- 21 августа 2024, 14:19

- |

Индекс MOEX продолжает корректироваться, с максимумов уже порядка 20%, а это значит, что у инвесторов есть возможность купить качественные активы с дисконтом.

Вспомним хронологию событий: наш рынок начал своё неторопливое снижение 20 мая на фоне негативных новостей от Газпрома, когда многие ждали дивиденды, но не дождались и 20ти процентная коррекция национального достояния стала утягивать за собой весь рынок, как в воронку. Затем в июне был негатив с повышением налогов; чуть позже санкции на НКЦ и московскую биржу; ну и последним негативом было даже не столько то, что ставку ожидаемо повысили до 18%, а сколько риторика, что её могут повысить и до 20% и выше если потребуется. Между всеми этими событиями рынок пытался отскакивать, но новый негативный фон прибивал все эти попытки.

В августе ЦБ не опубликовал в аналитике по брокерам данные о том, кто и что продавал на нашем рынке в июле. Но сам факт, что это скрыли скорее всего наводит на мысли, что продолжают выходить нерезиденты, у которых ещё есть время до 12 октября. Как мы видели уже в июне, больше всех продавали «прочие банки», через которых могут сливаться как раз нерезиденты. Сегодня, например, стало известно, что инвестиционная компания из США Capital Group сократила в августе долю в акциях московской биржи с 5,01% до 0,064%.

( Читать дальше )

Блог им. Ivan777 |ИНТЕР РАО разбор отчёта. Финансовые доходы вытянули

- 16 августа 2024, 15:38

- |

Сегодня посмотрим отчёт скучной, но защитной для нас компании Интер Рао. Компанию покупал в свой портфель в начале июня, и продолжаю держать.

Выручка во втором квартале выросла на 12% благодаря росту энергопотребления в целом по России и завершению крупных инфраструктурных проектов электросетевого комплекса.

В последнее время Интер Рао начали вкладываться в новые проекты, но учитывая такую кубышку, по-прежнему ничего масштабного. В ближайшие 4 года планируется увеличить мощность на 6874 МВт в год, сейчас установленная электрическая мощность ~60000 МВт в год.

( Читать дальше )

Блог им. Ivan777 |VK разбор отчёта. YouTube тормозит, чем ответит менеджмент ВК?

- 13 августа 2024, 15:39

- |

Многострадальная компания, которая, казалось, должна выигрывать от санкций, чуть ли не больше других наших IT компаний, по сей день не оправдывала ожиданий. Сегодня посмотрим есть ли проблески или хотя бы призрачные намёки на улучшение в делах VK за первое полугодие.

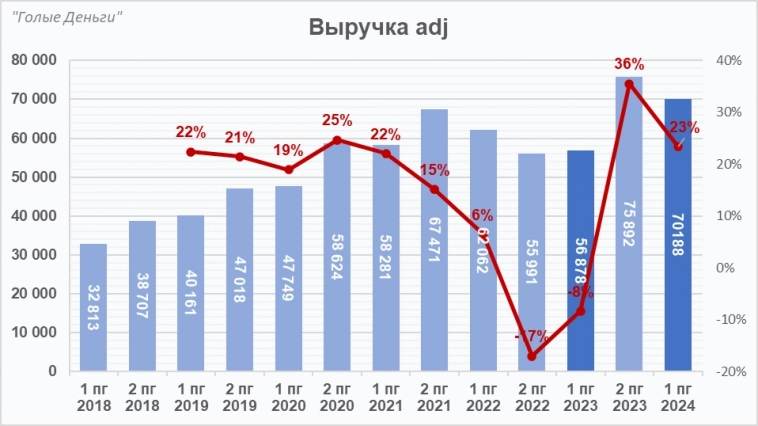

Выручка VK за первое полугодие 2024 года увеличилась на 23% до 70,2 млрд руб.

Основным источником роста стала выручка от онлайн-рекламы, которая увеличилась на 20%. Темпы роста начиная с 2019 года, весьма посредственные для такого рода компании.

( Читать дальше )

Блог им. Ivan777 |OZON разбор отчёта. Рост уже не тот, а прибыли всё нет..

- 08 августа 2024, 18:29

- |

С начала года акции Ozon выросли на 30%, что значительно лучше рынка. Сегодня разберём отчёт компании за 2й квартал, и посмотрим, как их результаты соотносятся с прогнозами менеджмента и когда ждать прибыли.

Так как Ozon яркий представитель компании роста и пока что не зарабатывает денег своим акционерам, обратим особое внимание сегодня на темпы роста.

Количество активных покупателей выросло на 30% до 51,1 млн. Частота заказов увеличилась на 40% год к году, но рост уже не такой внушительный, замедление третий квартал.

Оборот (GMV), вырос на 70% год к году. На первый взгляд цифра внушительная, но всё-таки темпы роста ниже ожиданий и на уровне минимумов 2022 года. При этом с учетом текущих результатов менеджмент Ozon ожидает, что GMV, по итогам 2024 года вырастет на 70%.

( Читать дальше )

Блог им. Ivan777 |Кто-нибудь видел сегодня зелёный цвет?

- 05 августа 2024, 19:26

- |

Сегодня красный день календаря на всех рынках. Кстати из новостной ленты, видно, что больше других падают сегодня рынки стран с большим, растущим долгом и с сильно обесцененной к доллару валютой: Японский и Турецкий.

- Японские акции закрылись сильнейшим 2-дневным падением за всю историю.

- Нефть упала до 8-месячных минимумов

- Турецкая фондовая биржа остановила торги после обвала котировок

- Акции M7 (GOOGL, AAPL, META, NVID, AMZN, MSFT, TSLA) сегодня потеряли более $1 трлн капитализации.

- Стоимость биткойна за неделю -25%

- Крипторынок потерял более $500 млрд капитализации за последние 24 часа.

- Рынки ожидают экстренного снижения ставки ФРС с 60%-ой вероятностью.

- В Южной Корее ввели запрет на короткие продажи.

- Фьючерсы на Nasdaq рухнули на -6.5% за один день.

Если синхронно падают азиатские и европейские рынки, то первым делом хочется не в их белье копаться, а посмотреть на США. Очень похоже на накопительный эффект от череды негативных новостей за последние пару недель. А именно:

( Читать дальше )

Блог им. Ivan777 |НОВАТЭК отчёт за 1е полугодие. Всё больше позитивных новостей..

- 29 июля 2024, 15:09

- |

Сегодня рассмотрим отчёт компании Новатэк по МСФО за 1е полугодие. Я покупал Новатэк лесенкой начиная с цены 1200руб., а последняя покупка была по 1020руб., тем самым сформировал позицию на 10% в портфеле акций. Поэтому с интересом посмотрим отчёт и как компания справляется со шквалом американских санкций.

Новости по «Арктик СПГ-2»

Начнём с последних новостей по проекту «Арктик СПГ-2». Напомню отгрузки ещё не начались из-за отсутствия необходимых ледовых СПГ-танкеров. Но тут есть положительные подвижки: Financial Times, со ссылкой на данные Kpler, Windward и инсайдеров судоходной отрасли, сообщает, что тайные покупатели начали скупать десятки танкеров для перевозки сжиженного природного газа (СПГ) — предположительно, для расширения российского «теневого флота». Согласно им, большинство покупателей зарегистрированы в ОАЭ. Примечательно, что 4 из них – танкеры ледового класса.

Другой положительный момент: Новатэк начал транспортировку второй технологической линии сжижения для проекта «Арктик СПГ-2» из Мурманска. Платформу отбуксируют на Гыдан, где ориентировочно в середине августа, начнется ее установка на терминале «Утренний», близ ресурсной базы проекта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс